Az adófizetési kötelezettség - mi ez próbababa, elemek UTII 2018

Egyéni vállalkozók mentesülnek e adót.

Mint minden más adó, a társasági adó létesítő elemek:

- Az objektum az adózás - a profit által megkeresett szervezet eredményeként tevékenységét.

- Az adófizetőknek -, akik kötelesek fizetni ezt az adót.

- Az adó alapja - adóköteles nyereség megegyezik a jövedelem, a költségei levonását.

- Az adó mértéke - a törvényes kamatlábat.

- Adókedvezményeket.

- Az adó időszakban.

- fizetési határidők.

törvényes oka

Jövedelemadó - szövetségi adót. Az eljárás annak meghatározását és kifizetésének időpontját, az irányadó szövetségi törvény, nevezetesen Sec. 25 NK tartozik.

A helyi hatóságok saját működési szabályzat nem rendelkezik a jogot, hogy nem ez az adó mértéke nem adókedvezmények, nem a jelentkezés sorrendje elismerését bevételek és ráfordítások.

fizetők

Fizetők jövedelem adó, cikkelye szerint. 246 NK Magyarország

- Magyar szervezetek alkalmazzák az általános adórendszer.

- Külföldi cégek működnek hazánkban telephelye útján.

- Külföldi cégek, akik kapnak forrásokból származó jövedelem területén található hazánk. Például bérbeadásából származó vagyonuk kiadó.

IP, valamint azok a vállalatok, amelyek a kedvezményes rendszer, mentesülnek e adót. SP - a természetes személy, jogi feladatokat. De az adó nem biztosított magánszemélyek számára.

objektum az adózás

Az objektum az adózás jövedelemadó a cég bevételei, költségei levonását. De nem minden a költségek és a bevételek is elismert kiszámítása céljából.

Egy vállalkozás figyelembe vehet csak származó bevételek műveletek és a nem működési bevételek.

Üzemi eredménye az adózás szempontjából jövedelem elszámolása:

- értékesítéséből származó jövedelem az építési beruházás, áruk, szolgáltatások és a tulajdonjogokat.

A nem működési bevétel magában foglalja jövedelem, amely nem kapcsolódik a fő tevékenysége. Ez például hitelek kamatai, ami a cég ki más jogi személyek.

A nem működési bevétel, cikkelye szerint. 250 adótörvény. a következők:

- A részesedési eredmény a jegyzett tőke az egyéb szervezetek;

- Érdeklődjön hitelek és kölcsönök;

- származó bevétel a bérleti tulajdon

- osztalékot értékpapír;

- Az ingatlanok kapott indokolatlanul. Ebben az esetben az érték meghatározása az ára egy hasonló ingatlan a piacon időpontjában az ügylet

- jövedelem a korábbi években kiderült, ebben a adómegállapítási időszakban;

- biztosítási kártérítés kapott a lízingbeadó;

- egyéb bevételek említett, a fenti cikk az adótörvény.

Költségek levonhatók a nyereség adó, a következők:

- A kapcsolódó költségek a fő tevékenysége.

- Nem működési költségek.

Ráfordítások üzleti tevékenységből származó következők:

- kapcsolatos költségeket a termékek értékesítése, építési beruházások, szolgáltatások vagy tulajdonjogokat.

Ezzel nem működési költségeit, cikkelye szerint. 265. adótörvény. a következők:

Ha a bevételek és ráfordítások, az adózó természetbeni értékük határozza napján a tranzakció ugyanazon árut.

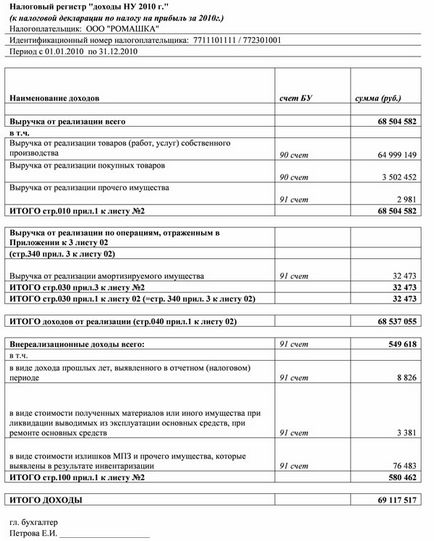

Adónyilvántartásokhoz ↑

Az, hogy a számviteli és adózási számviteli alkalmazásával bizonyos adóügyi nyilvántartások. regisztrálni kell a számviteli politika a cég.

Ezt megteheti 2 sor:

- használatával a számviteli nyilvántartások, hozzátéve, a szükséges adatokat, amint az a fejezetben. 25. Az adótörvény;

- Vegyes elszámolási módszer, nyilvántartások alkalmazva egy par nyilvántartások adó számviteli különböző üzleti tranzakciókat.

Adó regiszterek kiszámításához szükséges az adóalap jövedelemadó.

Fénykép: Adó Adatlap (minta)

Emiatt az adófizetők jövedelemadó köteles vezetni adónyilvántartásokhoz ennek az adónak. Ez az úgynevezett fenntartási analitikai adózási számvitel.

Minden adóösszeírásban kell tartalmaznia:

Aláírja a nyilvántartás meghatalmazott személy. A dokumentum is tartalmaznia kell a teljes nevét az adott személy.

Regiszterek adó- és számviteli vannak „egyenrangú” a számviteli rendszer a bevételek és ráfordítások az adóbevallás. A hiánya egyaránt súlyos megsértése.

Gyakran előfordul, hogy a helyszíni ellenőrzés, az adóhatóság próbálják büntetni adófizetők a hiánya bizonyos nyilvántartások, azzal érvelve, hogy a regiszterek száma meg kell egyeznie a sorok száma a nyilatkozatban. Az NK Magyarországon nincs ilyen utasításokat.

Ez egy hivatalos dokumentum, de ez nem is számok és a visszavonás időpontjától, és nem regisztrált az Igazságügyi Minisztérium.

UTII - kedvezőbb adórendszer amely mentesíti az adózó fizet több adót, beleértve a jövedelemadó.

Amennyiben a vállalkozás végez több tevékenységet, amelyek közül néhány alá eshetnek az alkalmazás a „vmenonki”, és néhány nem.

Ezután az adózó egy közös módban és a kegyelem a különböző üzleti tranzakciókat. Így az adózó 2 üzemmódot használ a tevékenységét. És ez is fizet adót, különböző módokon.

Azoknak alá eső tevékenységet OCHO - minden adót, ideértve jövedelemadó. Azon tevékenységek esetében, esik UTII - egyetlen beszámított adó.

Mint a kiszámítása és kifizetése minden egyéb adó, adó profit „virsli”. Ezért vannak olyan jellemzők, hogy meg kell tudni könyvelők.

Így az adó túlfizetés

Túlfizetés jövedelemadó gyakran előfordul. Ez akkor történhet alapján előleget, és az alapján a fizetési az alapvető adó.

Szerint adójogszabályok, adófizető is:

- vissza túlfizetés;

- „Tedd” azt perezachot más adókat.

Ésszerű kérdés: „Miért vissza a túlfizetés, vagy” hagyjuk „neki, hogy más adók? Ez lehet ugyanaz a következő beszámolási időszakban nem fizetnek adót! "

Ezt kell tenni, amikor a vállalat átmenet a kedvezőbb adórendszer, amely nem biztosítja a jövedelemadó megfizetése.

Mindenesetre, az adózó kérelmet kell benyújtania, illetve, hogy a visszatérítést a túlfizetést. vagy ofszet egyéb adók.

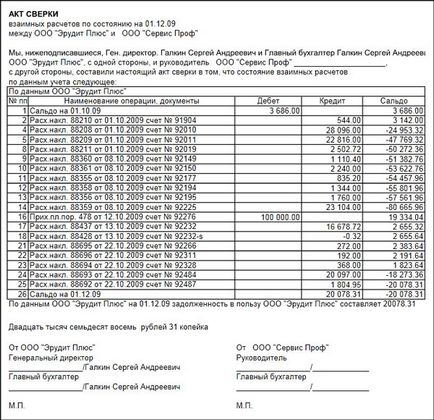

De mielőtt írsz egy kérelmet, meg kell összeegyeztetni az adóhatóság. Alapján cselekmény megbékélés igényel visszatérés vagy perezachota.

Fotó: egyeztetési jelentés (minta)

Ha az alkalmazás által elfogadott adóellenőrzés, az adóhatóság a hónap folyamán kell vagy vissza a túlfizetett adót összeget a bankszámlájára az adózó, illetve, hogy elindult ez az összeg miatt a fizetési az egyéb adók.

A jelenléte a túlfizetés adó, nem mentesíti az adózó fizet adót.

állami ellenőrzés

Az állam szabályozza az adózó adó asztali és helyszíni vizsgálatokat.

Desk végzett ellenőrzések területén az adót. Hazudnak az időzítés ellenőrzése nyilatkozatok jövedelemadó, valamint a fizetési feltételek az adót.

Az adófizető, gyakrabban, és nem veszi észre, hogy ő lett a tárgyak az adó érdekeit. Csak akkor, ha az utóbbi bármilyen kérdése van az adózó, akkor értesíti őt a kerületi vizsgálat és az észrevételeket.

Helyszíni vizsgálatok „megijeszteni” az adófizetők sokkal több. Ez azt jelenti, hogy az ellenőr jön maga, és ellenőrzi, hogy az adófizetők több adót.

Helyszíni ellenőrzéseket végeznek a terv szerint, amely jóváhagyta a fejét a adóellenőrzési a bejegyzés helye az adófizetőknek.

Legújabb előzetes figyelmeztetés, hogy az ellenőrzést kell végezni a következő típusú adókat. Ez lehetővé teszi, hogy az adózó, hogy készítsen.

Helyszíni ellenőrzés nem tarthat tovább, mint 2 hónap. Annak végrehajtására jóvá kell hagyni, és elfogadták a releváns döntést.

Kiterjeszteni a adóellenőrzés meg kell találni a megfelelő jó oka.

Az előírt módosítások a törvény számos „továbbra is kommunikálni”, és adózási számvitel számviteli a bevételek és ráfordítások az adóbevallás.

A különbség az értékelési kötelezettségek fogják hívni „ESP” és adózási számvitel kerül elszámolásra ugyanúgy, mint a mérleg.

Sum különbség akkor jelentkezik, amikor a számítások a valuta. Ha a fizetési határidő és a szállítás időpontja az áru más, biztosan van ez a különbség. Az ok - az árfolyam-ingadozások.

Megváltoztatja a számviteli átengedését és finomítók számvitel. Ezen túlmenően, a kis értékű eszközök már figyelembe kell venni a vállalkozás a költségek eltérő időszakokat.

Adókulcs marad ugyanazon a szinten - 20% -a az adóalap. De mivel ez az adó közvetlen adó, hogy a 2% -a kerül felszámításra a szövetségi költségvetés, és 18% - a költségvetésben a téma a szövetség a bejegyzés helye az adófizetőknek.

Hogyan számoljuk ki jövedelemadó megtalál.

Jövedelemadó nem kevésbé fontos az „élet” a jogi személyek, más, mint a kötelező adót. Az új módosítások, hogy megkönnyítsük az egyes könyvelők, akik várják az adóalap ezt az adót.

De „pihenni” még mindig nem éri meg. Jövedelemadó - A „vegyes” a magyar adót. A számítások szerint a mindig sok vita az adóhatóság. Néha még a bíróságok nem tudják, hogyan kell elszámolni az adott adó.

Adó gyűjtemények minden nap egyre több és több. Mivel a fizikai és jogi gyakran folyamodnak ilyen eljárás a probléma megoldásához, mint egy optimalizálást. Ez egy sor olyan intézkedést, amelynek célja, hogy csökkentse az adók vagy leválasztási teljesítmények fizetési eljárás egy ideig. Ilyen.